K 线又叫阴阳烛,发源于日本米市场买卖记录。每一个K线均记录着四项资料—开盘价、最高价、最低价及收盘价,以开盘价及收盘价作成长方图形,幷以红色表示开 盘价低于收盘价的状况,称为收红,则显示买方的推升力道较强。以黑色长方图形表示开盘价高于收盘价的状况,称为收黑,表示卖方力道较强,将价格向下拉。红 色或黑色的部分称为身体。在实体下方的线是由开/收盘价向下延伸至最低价,显示盘中的最低价位,称为下影线。因为下影线是买方将价格由低处向上推升的痕迹 (价格没有收在最低,意味在该处买方势力强于卖方),因此下影线具有买方力道的意味。同理,在实体上方的线显示盘中的最高价位,称为上影线,具有卖方力道 的意味存在。此处所用的开盘、最高、最低、收盘价位,并不限于日价格,时间大小可以任意选择,最高/低价指该期间内所发生的最高/低价位,而开盘价是指该 期间首日的开盘价,收盘价则为该期间最后一日的收盘价位。

以下是几种特别形态的阴阳烛的含义:

较为可靠的图形组合:

黄昏之星

夕阳无限好,只是近黄昏!

黄昏之星由3个时间单位的蜡烛图(阴阳烛)组成,第一单位,市场走势持续向上,出现一根身体较长的大阳烛。第二单位,波动幅度缩小,一般为星状,如十字星等,第三单位,出现阴烛,而且跌至或者超过第一根蜡烛的区域。

黄昏之后,太阳就会下山,黄昏之星出现意味着大市可能见顶回落。

黎明之星

黎明之星与黄昏之星形态上刚好相反,同样以三个单位组成:第一单位,市场走势持续下跌中,出现一根身体较长的大阴烛。第二单位,波动幅度缩小,构成星的部分,第三单位,出现大阳烛,而且升上或者超过第一根蜡烛的区域。

黎明之星的出现,代表前景一片光明。

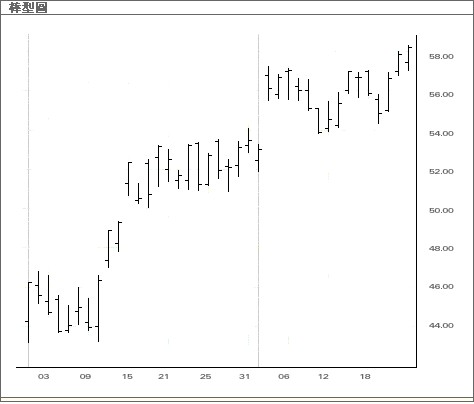

| 陰陽燭簡介 |

| 陰 陽燭圖表於17世紀起源日本,當時的日本人以技術分析方法應用於白米市場上。Munehisa Homma 是當時一名使用這個方法來買賣白米的商人。他主要利用過去米市的價格來預測將來價格的波動,因而得到龐大的財富。Homma在白米市場上的買賣原理,演變 為現今日本通行的陰陽燭理論。 |

| 陰陽燭的外觀 |

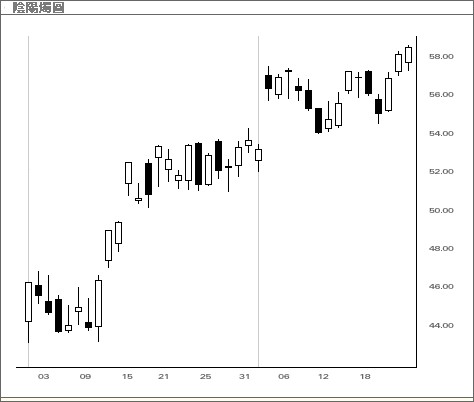

因陰陽燭圖表在視覺上比其他分析圖表如 線圖及棒型圖較為清晰,故此廣受技術分析員歡迎。陰陽燭還可觀察到更多資料,除了最高價及最低價外,還提供開市價及收市價的訊息。除此之外,同時使用技術 分析及圖表形態分析能有助投資者作出更佳的買賣決策,使市場的結構和內裏的強勢更具透明度。

|

| 形態種類 |

陰陽燭圖在技術分析界提供一套新方法給技術分析員使用。更多圖表形態能配合傳統的圖表形態作深入的分析,如頭肩形及杯柄形。更多其他常見的陰陽燭形態包括: 大陽燭/大陰燭

|

|

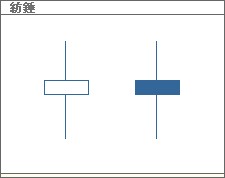

若紡錘跟隨大陽燭或長時期的升勢出現,意味著缺乏買方的壓力,大市很可能隨即逆轉;相反,當跌勢或大陰燭出現,紡錘可扮作警告訊號,預料市勢疲弱,大市可能在水平線上改變。 |

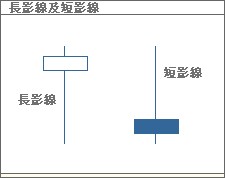

| 長影線及短影線

相比之下,陰陽燭形成一個短小的燭身,長下影線及短上影線,預示開盤後,賣方大部份時間壓倒買方,將價格推到更低位置,但在低位時得到買方的支撐,賣方受挫,價格向上回升,直至近開市位或於開市位收市。 |

|

|

| 長腳十字線

|

| T字線及墓碑十字線

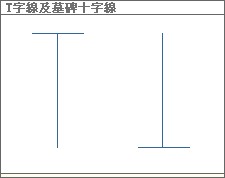

另一方面,當開市價、最低價及收市價相同時,便形成墓碑十字線,其燭身呈倒轉的T字型,上影線很長卻沒有下影線。整體上,買方在大部份交易時間佔領上風,但賣方隨後將價格推落先前的收市價,與最低價相同。 T字線及墓碑十字線兩者關係,與所有陰陽燭形態都很有關連,這視乎上一價格的表現。在跌市中,大陰燭形成,或穿破支持水平,暗示下跌趨勢潛在逆轉的可能。相反,在升市中,大陽燭形成,或穿破阻力水平,暗示上升趨勢潛在逆轉的可能。 |

向好吞噬(破腳穿頭)

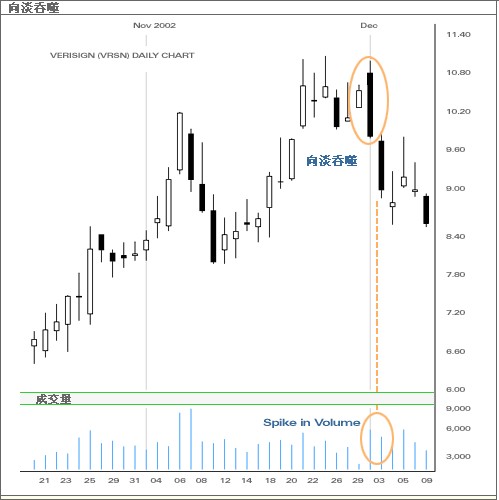

首 先出現一枝陽燭(低開高收),即使燭身附有影線,但其長度也頗短。第二支出現陰燭(高開低收),其燭身比前一支陽燭較大,並且完全遮掩或吞沒陽燭的燭身。 所謂向淡吞噬,即陰燭(第二支燭)的開市價必須比陽燭(第一支燭)的收市價為高;而陰燭(第二支燭)的收市價必須比陽燭(第一支燭)的開市價為低。 第一支陽燭因收市價比開市價為高,使該時段視為升市。第二支陽燭,上升情況持續,因為它的開市價比前日的收市價為高。事實上,若進一步分析,將第一支的開市價及第二支的收市價拼湊一起,便形成射擊之星形態,亦代表下跌形態。 與其他形態一樣,向淡吞噬形態必需配合前市和即市的價格動向徹底研究,才能確認市況向淡。

以上圖例,價格向上升前,曾經在上升及下跌間猶豫不決地掙扎。價格數日後經整頓後,接近上升趨勢的最高價,然後形成向淡吞噬形態。翌日,出現一支大陰燭,價格持續向下,大量成交量使市況更趨向下,因此,前一日的下跌訊號已被確認。 |

利好身懷六甲

| |||

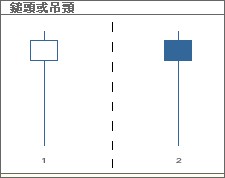

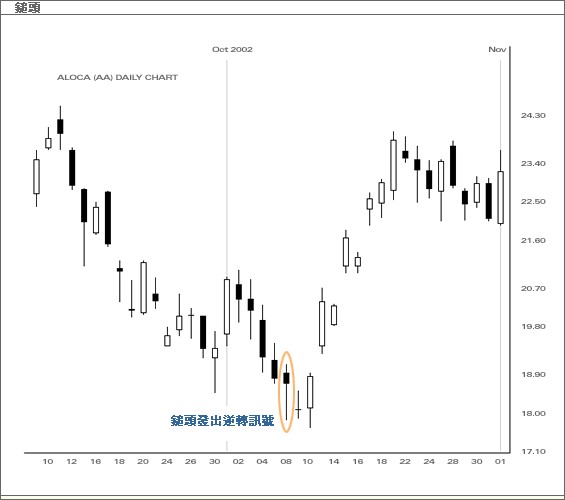

大部份例子中, 鎚頭表示在當日價格大幅下瀉,沽盤未能持續,但買盤反彈,收市前收回大部份失地,價格再被推高收市。 在跌勢後形成的鎚頭,市況嘗試見底拋空,顯示跌勢難以持續,市況可望見底回升。 另一方面,在升勢中形成的吊頸,雖然在收市時還有明顯的反彈,但這形態暗示市況可能轉弱,利淡後市走勢升。

上圖為例,價格正陡峭的向下滑,在底部形成鎚頭形態並發出逆轉訊號。翌日,十字星確認下跌市況疲弱及市場正處於猶豫不決狀態,這表示鎚頭並沒有發出錯誤的訊號,價格跟隨十字星而斷然將趨勢逆轉。 |

射擊之星

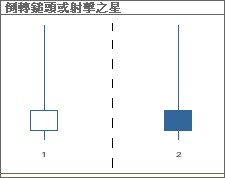

倒轉鎚頭及射擊之星均顯示當日價格大幅向上攀升,但升勢未能得以持續,收市前已回落至開市附近水平。倒轉鎚頭,顧名思義,其外形酷似一個倒轉的鎚頭。一個標準的倒轉鎚頭,其上影線應該是燭身的三倍。不過在某些情況下,下影線也會出現在此兩種形態上。

倒轉鎚頭及射擊之星均顯示當日價格大幅向上攀升,但升勢未能得以持續,收市前已回落至開市附近水平。倒轉鎚頭,顧名思義,其外形酷似一個倒轉的鎚頭。一個標準的倒轉鎚頭,其上影線應該是燭身的三倍。不過在某些情況下,下影線也會出現在此兩種形態上。

倒 轉鎚頭和射擊之星在形態上是相同的,唯一的分別是在於兩者出現在圖表中的位置。倒轉鎚頭通常在下跌市況後出現,是一種見底利好的現象。在陰陽燭圖中,倒轉 鎚頭顯示當日市況低開後,即向上大幅反彈,但反彈之持續力相當短暫,沽盤很快又再將市況推低,且明顯取得優勢,將之前升勢迅速打回原形,並以近開市價水平 收市。無論如何,這個也是一種利好的訊號。

另外,射擊之星上升市況後出現,為一轉勢訊號。當陰陽燭圖出現此形態時,顯示當日市況開出後,即時大幅向上推高,但升勢未能一直維持到收市,收市前迅速被沽落至開市附近水平。這正代表市況可能已見頂。

根據以上圖例,射擊之星在一個上升趨勢後出現,顯示沽方壓力重,買盤承接力明顯不足。翌日,市況在一個裂口後開市,而且出現大陰燭及相當大的成交量。此等現象均能引證射擊之星的形勢。

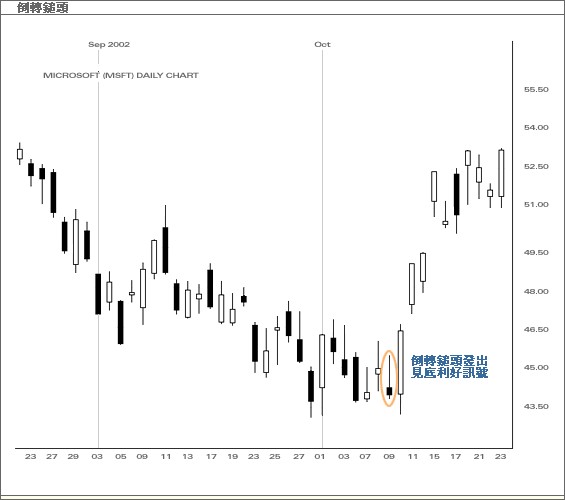

倒轉鎚頭

倒 轉鎚頭和射擊之星在形態上是相同的,唯一的分別是在於兩者出現在圖表中的位置。倒轉鎚頭通常在下跌市況後出現,是一種見底利好的現象。在陰陽燭圖中,倒轉 鎚頭顯示當日市況低開後,即向上大幅反彈,但反彈之持續力相當短暫,沽盤很快又再將市況推低,且明顯取得優勢,將之前升勢迅速打回原形,並以近開市價水平 收市。無論如何,這個也是一種利好的訊號。 另外,射擊之星上升市況後出現,為一轉勢訊號。當陰陽燭圖出現此形態時,顯示當日市況開出後,即時大幅向上推高,但升勢未能一直維持到收市,收市前迅速被沽落至開市附近水平。這正代表市況可能已見頂。

以上為例,價格在下跌趨勢後形成數個倒轉鎚頭形態。連日來買盤受壓,但當出現一支大陽燭,價格已有逆轉趨勢,並已確認前日的倒轉鎚頭形態。 |

吊頸

大部份例子中,吊頸表示在當日價格大幅下瀉,沽盤未能持續,但買盤反彈,收市前收回大部份失地,價格再被推高收市。 在跌勢後形成的吊頸,市況嘗試見底拋空,顯示跌勢難以持續,市況可望見底回升。 另一方面,在升勢中形成的吊頸,雖然在收市時還有明顯的反彈,但這形態暗示市況可能轉弱,利淡後市走勢升。

|

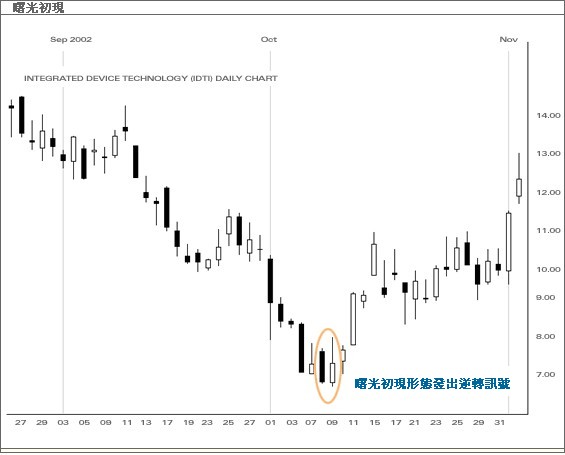

第一支燭為處於跌勢的大陰燭,顯示當日沽盤相當強勁。第二支燭為大陽燭,其開市價必須低於第一支燭的最低價,而收市價則必須高於第一支燭的一半燭身。事實上,若投資者將第一支燭的開市價及第二支燭的收市價混合一起分析,同樣代表利好後市,便會出現一個鎚頭形態。

以上圖為例,價格長期下跌,曙光初現的出現顯示了股價有見底回升的跡象。至翌日開市,初期走勢疲弱,留下一個裂口位,但後來股票反彈,將裂口位補回,是日股價高收。後市更承接此優勢在未來的幾個星期繼續攀升。 |

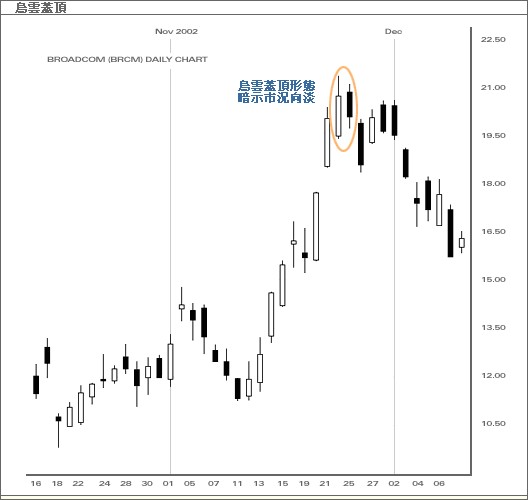

烏雲蓋頂

第一支燭為升勢陽燭,顯示升勢持續向上發展,短期向好。第二支則為大陰燭,其開市價需比上日陽燭為高,而收市價則必須低於第一支燭燭身的一半為標準。事實上,若投資者將第一支燭的開市價及第二支燭的收市價一併分析,便會出現一個射擊之星形態,同樣代表利淡後市發展。

從以上圖例可知,在價格長期向上的情況下,出現了一支大陰燭(如烏雲蓋頂),顯示強勢持續。翌日,當烏雲蓋頂形成後,意味著市況有可能出現轉勢。第二日開市時,價格以上升裂口低開,出現一支大陰燭,確認了先前的烏雲蓋頂形態,隨後的價格也相應滑落。 |

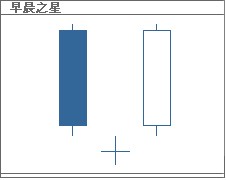

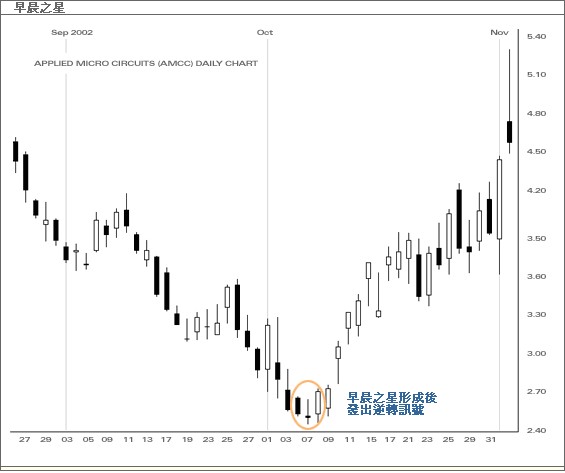

第一支燭為沽壓強勁的大陰燭,顯示短期走勢仍然向下,跌勢持續。 第二支燭可為出現在裂口低開後的十字星(doji)或紡錘(spinning Top),顯示跌幅及波幅已略為收縮,帶出了轉好訊號。 第三支燭為一支買盤強勁的大陽燭,此時市況已明顯轉好,逐步向上收回原先的失地。

從以上圖例可見,前期的早晨之星面對強大的沽售壓力,跌勢未有停止的跡象。不過至紡錘形成,沽壓放緩,顯示原有的走勢有阻滯,利好未來後市發展。 |

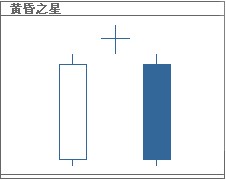

黃昏之星

第一支燭為承接前期上升走勢的大陽燭,買盤強勁,顯示升勢持續。 第二支燭可為出現在裂口高開後的十字星或紡錘。此訊號顯示買方壓力逐步得以舒緩,價格大有可能已見頂。倘若第二支燭有著與射擊之星相同的上影線,利淡轉向訊號的可靠性更大為提高。 第三支燭為沽盤強勁的陰燭。此時市況已發生根本的轉變,跌勢一直持續到收市。

以上圖所示,黃昏之星出現的初期,市況仍然持續上升。直至第二支燭的紡錘訊號出現,沽盤明顯控制戰局,是日股價低收。其後市況更轉向熊市發展。 |

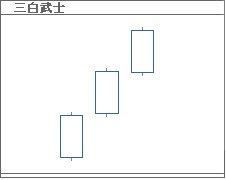

三白武士

在一個下跌市況後出現三白武士,代表好友在市場上佔了上風,是一種利好後市走勢的形態。一般來說,此形態會緊接前期上升的趨勢,持續轉強。不過,在某些情況下,價格會在下跌的市況中反覆上試高位,對後市有正面的影響。

就以上圖例所見,三白武士出現在強勁的跌勢中,但價格卻在早前已出現三飛烏鴉形態,並且出現幾天的整固期及下試低位,為投資者提供了入市機會。接著,市況重新上升前進,標誌著轉勢已形成,好友成功成為主導。 |

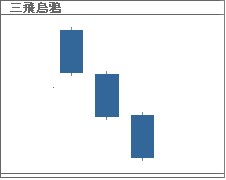

三飛烏鴉

在一輪上升市況過後,三飛烏鴉的出現顯示市況高處壓力沉重,持續上升之勢疲弱,賣出訊號強烈。一般來說,此形態的出現,意味著價格會隨著之前的走勢繼續向熊市發展。不過在某些情況下,價格的發展會與前期走勢背道而馳,轉向下試阻力位。

從以上圖例所見,三飛烏鴉於強勁的升勢中形成。三飛烏鴉形態出現後,價格隨即整固約一星期及上試高位,為投資者提供了出市機會。其後市況繼續下跌,標誌著走勢已改變,淡友成功成為主導。 |

陰陽燭之缺點

雖然陰陽燭可配合傳統的技術圖表及工具,但也只能顯示「開高低收」四個價位。除了透過即日圖外,投資者難以得悉代表重要支持及阻力位的價格,所有發生在開市價和收市價之間的重要價位均不能在陰陽燭上顯示。

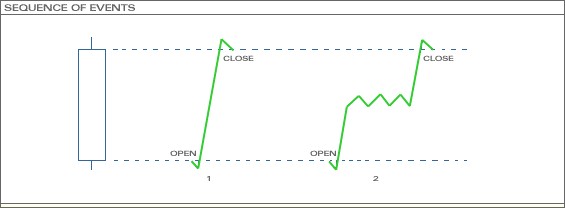

從以上圖例可見,兩個「開、收」價相同,但當中的變化則截然不同的價格走勢均以同樣的陰陽燭圖來表示。在第一個價格走勢中,價格從開市起一直向上,直至收市前出現輕微下跌,屬於一個利好的訊息,對牛市的發展極為有利。

在第二個價格走勢中,其開市價與第一個價格走勢相同,但價格在開市後不久則出現多次反覆,及後再上升,最後以相同的價格收市。這種情況顯示了在走勢中期出現過多個阻力位,但陰陽燭圖卻無法顯示出來。

因此,單憑觀看陰陽燭圖,投資者並不能得悉潛在的支持及阻力位。乾坤燭則能彌補此不足,有效分辨潛在的支持及阻力位。

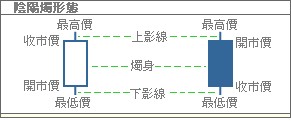

一 支陰陽燭必須以開市價、最高價、最低價及收市價繪畫而成。假如收市價較開市價為高(即低開高收),燭身呈無色或白色狀態;假如收市價較開市價為低(即高開 低收),燭身則呈實體或黑色狀態。陰陽燭空心或實心部份(即開市價與收市價之間的位置)稱之為「燭身」,而燭身上或下的幼線(代表整個時段之交易範圍)稱 為「影線」。影線最上部份代表最高價,而影線最下的部份則代表最低價。

一 支陰陽燭必須以開市價、最高價、最低價及收市價繪畫而成。假如收市價較開市價為高(即低開高收),燭身呈無色或白色狀態;假如收市價較開市價為低(即高開 低收),燭身則呈實體或黑色狀態。陰陽燭空心或實心部份(即開市價與收市價之間的位置)稱之為「燭身」,而燭身上或下的幼線(代表整個時段之交易範圍)稱 為「影線」。影線最上部份代表最高價,而影線最下的部份則代表最低價。

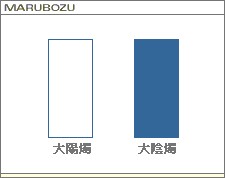

陰 陽燭最大作用是大陽燭/大陰燭形態,它可分為陽燭(上升)或陰燭(下跌)。大陽燭/大陰燭形態沒有上下影線,意思即白色的大陽燭,其最低價與開市價相等, 而最高價與收市價亦是相等。在大部份例子中,代表買家由開市直到收市都控制整個市場;而黑色的大陰燭,其開市價與最高價相等,而最低價與收市價亦是相等。 這通常代表第一單成交到最後一單成交,都受到強烈的沽盤壓力影響。

陰 陽燭最大作用是大陽燭/大陰燭形態,它可分為陽燭(上升)或陰燭(下跌)。大陽燭/大陰燭形態沒有上下影線,意思即白色的大陽燭,其最低價與開市價相等, 而最高價與收市價亦是相等。在大部份例子中,代表買家由開市直到收市都控制整個市場;而黑色的大陰燭,其開市價與最高價相等,而最低價與收市價亦是相等。 這通常代表第一單成交到最後一單成交,都受到強烈的沽盤壓力影響。 陰陽燭形成一個短而細小的燭身,但上下影線卻很長,這種形態稱之為「紡錘」,表示買賣相方角力爭持。即使開盤價及收盤價只有輕微移動,價格由此至終也在盤口的最高價及最低價內波動,買家或賣家也不比對方佔優勢(互不相讓),結果形成僵局。

陰陽燭形成一個短而細小的燭身,但上下影線卻很長,這種形態稱之為「紡錘」,表示買賣相方角力爭持。即使開盤價及收盤價只有輕微移動,價格由此至終也在盤口的最高價及最低價內波動,買家或賣家也不比對方佔優勢(互不相讓),結果形成僵局。  與紡錘不同之處,在於上下影線的長度。當陰陽燭形成一個短小的燭身,長上影線及短下影線,代表開盤買方處於強勢,將價格推向更高位置,但在高位時遇到沽壓,使股價上升受阻,賣方將價格推回近開市位或於開市位收市。

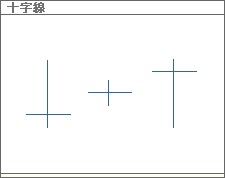

與紡錘不同之處,在於上下影線的長度。當陰陽燭形成一個短小的燭身,長上影線及短下影線,代表開盤買方處於強勢,將價格推向更高位置,但在高位時遇到沽壓,使股價上升受阻,賣方將價格推回近開市位或於開市位收市。  十 字線亦是最為重要的陰陽燭形態之一。細看十字線形態,開市價及收市價均是相同的。在某些情況下,開市價及收市價略微分別,但並不多。十字線的上影線和下影 線的長度有所變化,所得的結果可有不同的說法。單是一個十字線,有可能代表牛市或熊市,因本身已有轉向的暗示,主要是原先去勢並不暢順,市況需要尋求新突 破。

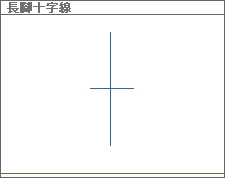

十 字線亦是最為重要的陰陽燭形態之一。細看十字線形態,開市價及收市價均是相同的。在某些情況下,開市價及收市價略微分別,但並不多。十字線的上影線和下影 線的長度有所變化,所得的結果可有不同的說法。單是一個十字線,有可能代表牛市或熊市,因本身已有轉向的暗示,主要是原先去勢並不暢順,市況需要尋求新突 破。 長腳十字線是十字線其中一種特殊形態,其分別在於很長上影線及很長下影線。在交易過程中,價格反覆無常,市況的波動相當劇烈,即日波幅抽上抽落,買賣間角力爭持,市場處於僵局狀態,但最後回復到開市水平報收。

長腳十字線是十字線其中一種特殊形態,其分別在於很長上影線及很長下影線。在交易過程中,價格反覆無常,市況的波動相當劇烈,即日波幅抽上抽落,買賣間角力爭持,市場處於僵局狀態,但最後回復到開市水平報收。 當開市價、最高價及收市價均是相同時,便形成T字線,其燭身呈T字型,下影線很長卻沒有上影線。整體上,賣方在大部份交易時間佔領上風,但買方隨後將價格推回先前的收市價,與最高價相同。

當開市價、最高價及收市價均是相同時,便形成T字線,其燭身呈T字型,下影線很長卻沒有上影線。整體上,賣方在大部份交易時間佔領上風,但買方隨後將價格推回先前的收市價,與最高價相同。  向淡吞噬形態以兩支陰陽燭連接著而構成的,通常這種組合在市況經過一輪上升後出現,使其後的回落較為明顯,走勢轉淡。

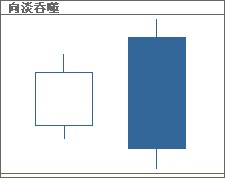

向淡吞噬形態以兩支陰陽燭連接著而構成的,通常這種組合在市況經過一輪上升後出現,使其後的回落較為明顯,走勢轉淡。

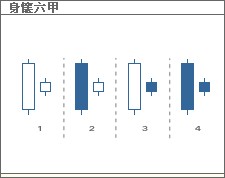

在陰陽燭形態中,如第二支燭在第一支燭的身體部份形成稱為身懷六甲。身懷六甲即懷孕的意思,即第二支陰陽燭的燭身完全被第一支燭裹住。大多數例子中,第一支燭的燭身比第二燭的燭身為大。

在陰陽燭形態中,如第二支燭在第一支燭的身體部份形成稱為身懷六甲。身懷六甲即懷孕的意思,即第二支陰陽燭的燭身完全被第一支燭裹住。大多數例子中,第一支燭的燭身比第二燭的燭身為大。

鎚 頭及吊頸形態的外觀都是相同的,它們分別在於一個出現在下跌市況,而另一個則出現出上升市況。當鎚頭形成,表示當日開市後,價格大幅向下滑落,但跌勢未能 持久,市況很快由低位大幅反彈,收市價略高於開市價(即陽燭)或略低於開市價(即陰燭)。下影線的長度必須為其燭身的三倍長度。某些例子中,燭身亦會出現 短小的上影線。

鎚 頭及吊頸形態的外觀都是相同的,它們分別在於一個出現在下跌市況,而另一個則出現出上升市況。當鎚頭形成,表示當日開市後,價格大幅向下滑落,但跌勢未能 持久,市況很快由低位大幅反彈,收市價略高於開市價(即陽燭)或略低於開市價(即陰燭)。下影線的長度必須為其燭身的三倍長度。某些例子中,燭身亦會出現 短小的上影線。

曙光初現是由兩支不同顏色的陰陽燭組成,意味著市況由淡轉好,通常在一個下跌市況後出現。

曙光初現是由兩支不同顏色的陰陽燭組成,意味著市況由淡轉好,通常在一個下跌市況後出現。

烏雲蓋頂是由兩支不同顏色及處於圖表頂部的陰陽燭組成,屬於一種見頂回落的轉向形態,通常在一個上升趨勢後出現。

烏雲蓋頂是由兩支不同顏色及處於圖表頂部的陰陽燭組成,屬於一種見頂回落的轉向形態,通常在一個上升趨勢後出現。

早晨之星是由三支陰陽燭組成的見底利好轉勢形態,通常在一個下跌趨勢後出現。

早晨之星是由三支陰陽燭組成的見底利好轉勢形態,通常在一個下跌趨勢後出現。

黃昏之星是由三支陰陽燭組成的轉向利淡形態,通常在一個上升趨勢後出現。

黃昏之星是由三支陰陽燭組成的轉向利淡形態,通常在一個上升趨勢後出現。

三白武士是由三支陽燭組成的一種利好後市走勢形態。三支陽燭均需為長實體或沒有上影線,每一支燭的收市價需比上一支的收市價為高。事實上,若投資者將第一支燭的開市價各第二支燭的收市價一併分析,便出現一支大陽燭,同樣代表利好後市訊號。

三白武士是由三支陽燭組成的一種利好後市走勢形態。三支陽燭均需為長實體或沒有上影線,每一支燭的收市價需比上一支的收市價為高。事實上,若投資者將第一支燭的開市價各第二支燭的收市價一併分析,便出現一支大陽燭,同樣代表利好後市訊號。

三飛烏鴉是由三支大陰燭組成的一種向淡走勢形態。若投資者將第一支燭的開市價及第三支燭的收市價一併分析,便會發現三飛烏鴉其實就等於大陰燭的形態。

三飛烏鴉是由三支大陰燭組成的一種向淡走勢形態。若投資者將第一支燭的開市價及第三支燭的收市價一併分析,便會發現三飛烏鴉其實就等於大陰燭的形態。